4 Steps to Financial Independence

Kaya mo na makamit ang financial independence in just 4 Steps: Financial Planning, Budgeting, Saving, at Investing!

Walang mabilis na paraan para lumago ang pera. Isa itong journey.

Isang mahabang paglalakbay na kailangan mong daanan para makamit ang financial independence. Maaaring nakakalito ang daan, pero mas magiging madali ang iyong paglalakbay kung may knowledge o idea ka na ng tamang daan at nakapaghanda ka nang maayos.

Alamin ang 4 steps na makakatulong sa iyong financial journey:

Step 1: Financial Planning

Paano makakamit ang isang aspiration o goal? Ang simpleng sagot: Planning.

Kailangan may plano ka!

Pagdating sa pera, keep these in mind:

- Gaano kalaki ang total take-home pay ko?

- Magkano ang total expenses ko sa isang buwan?

- Ano ang future goals ko?

- Magkano ang kailangan kong itabi para sa future goals ko?

Dapat alam mo ang resources na meron ka at ang financial goals mo dahil ito ang mga gagabay sayo para sa susunod na mga steps.

Step 2: Budgeting

Ang budgeting ang pagpa-plano kung saan mo ilalaan ang pera o income mo. Sa budgeting, kailangan planuhin mo nang mabuti kung paano gagamitin ang lahat ng funds, assets, at other resources mo.

Kailangan ma-keep track mo kung saan nanggagaling ang iyong pera at kung saan mo ito ginagastos.

Alamin ang iyong spending habits:

- Magkano ang dapat nakalaan para sa mga pangangailangan ko?

- Magkano ang dapat kong i-allocate para sa mga wants o gusto ko?

- Magkano ang dapat kong itabi sa savings?

Bumuo ng plano sa iyong mga gastos para maiwasan ang overspending at mga unnecessary expenses.

Halimbawa: Kailangan mo ba talaga ng bagong cellphone na ‘yan? O bagong branded na sapatos?

Sa mga gastusin, dapat sundin natin ang nabuong plano at magkaroon tayo ng disiplina para maiwasan ang “impulse buying” o biglaang paggastos sa mga bagay na hindi naman talaga kailangan.

Step 3: Saving

Kapag marunong ka na magbudget, pwede ka na magsimula mag-ipon para ready ka sa unexpected emergencies at para sa future at life goals mo! Sa savings, pwede mo ito ideposito sa isang bangko o savings account para may tubo ang pera mo at kumita ka ng interest!

Interest

Kapag nag-deposit ka sa isang savings account, may kita ka from keeping your money sa bangkong ito at ang amount ay tinatawag na interest.

Note: Magkaiba ito sa interest na nakukuha sa loans o credit. Sa loans, ito ang percentage ng amount na iyong inutang. Pero sa bank savings, ito ang percentage ng iyong kita pag nagdeposit ka at kineep mo ang pera sa bangko.

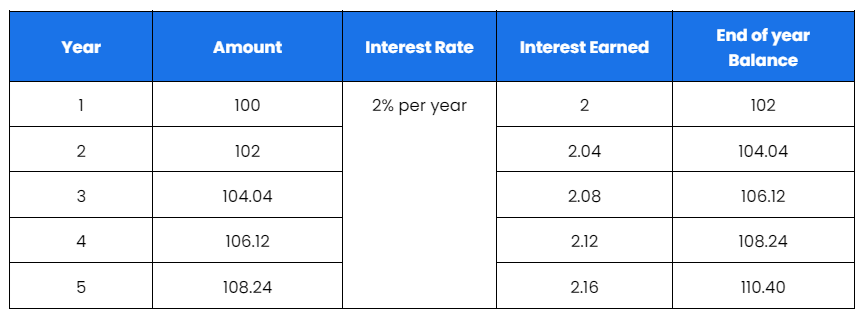

Halimbawa:

Nag-deposit ka sa savings account ng P100.00 at may interest rate ito na 2% per year. Pag hindi mo ito ginalaw, may kita ka na interest of P2.00! Kaya at the end of the year, kahit wala kang ginawa, may total savings ka na P102.00!

Compounding Effect

Hindi natatapos sa simple interest ang benefit ng isang savings account. With Compound Interest, tuloy-tuloy lang ang paglaki ng pera mo the longer you keep your money.

Halimbawa, nagdeposit ka ng P100.00 na may guaranteed interest rate of 2% per year. Pag hindi mo ito ginalaw, may kita ka na interest na P2.00, which makes your total savings P102.00 at the end of one year. Sa second year, dahil may P102 ka na sa account mo, the 2% interest that you’ll earn will be computed from P102 ng previous year kaya magiging P104.04 na ang total savings mo for the 2nd year!

| Year | Amount | Interest Rate | Interest Earned | End of year Balance |

|---|---|---|---|---|

| 1 | 100 | 2% per year | 2 | 102 |

| 2 | 102 | 2.04 | 104.04 | |

| 3 | 104.04 | 2.08 | 106.12 | |

| 4 | 106.12 | 2.12 | 108.24 | |

| 5 | 108.24 | 2.16 | 110.40 |

Step 4: Investing

Ang investing ay ang pagbili ng iba’t-ibang uri ng stocks, bonds, o investment funds na gusto mong tumataas ang halaga at magbigay ng higher returns sa’yo. Ito ang magpapalago ng pera mo at tutulong sa’yo makamit ang financial independence.

Ang saving at investing ay parehong mahalaga sa ating financial journey. Kung ikukumpara sila, ang savings ay may siguradong kita na interest kaya low-risk siya habang sa investing naman ay madalas mas mataas ang kita pero mas risky dahil nakadepende ang kita mo sa galaw ng stocks, bonds, o funds mo.

All investments have risks dahil pwedeng bumaba ang value o magsara ang businesses sa investment na iyong napili. Kaya sa investing, laging may posibilidad na mawala ang parte o bumaba ang halaga ng iyong investments. Pero at the same time, pwede ring mas lumago at lumaki ang iyong kita sa investments. Kaya importante na aralin at intindihin muna natin ang mga investment bago tayo maglaan ng pera para dito. At dito ka namin matutulungan, kaibigan!

Handa ka na bang simulan ang iyong financial journey? Take the first step with Financial Planning!

Next Article: Financial Planning

Gusto maging mas wais sa pera?

Alamin ang iba pang Usapang Pera articles para sa dagdag kaalaman tungo sa mas madiskarteng paghawak ng pera